ふるさと納税:住民税控除の確認方法2026

節税・ふるさと納税住民税決定通知書が届いたら「税額控除額」の欄を必ずチェックしましょう。

節税・ふるさと納税住民税決定通知書が届いたら「税額控除額」の欄を必ずチェックしましょう。

住民税決定通知書はいつ届く?確認のタイミング

要点:会社員は5月から6月に勤務先で配布され、自営業者は6月に市区町村から自宅へ郵送されます。

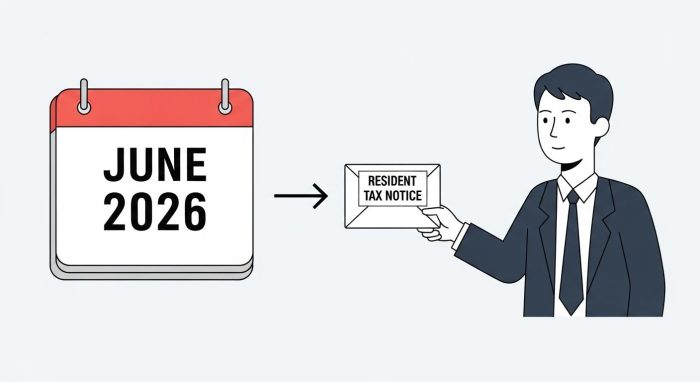

ふるさと納税による住民税の減額は、寄付を行った翌年の6月から適用されます。

2025年1月から12月までの寄付分は、2026年6月からの住民税に反映されます。

会社員など給与所得者の場合は、特別徴収税額決定通知書という細長い書類が勤務先から配布されます。

一方、フリーランスや自営業の方は普通徴収となります。

市区町村から直接納税通知書が届きます。

このタイミングを逃さず、中身を精査することが重要です。

注釈:特別徴収(とくべつちょうしゅう) 会社が従業員の給料から住民税を天引きし、代わりに市区町村へ納付する仕組みのこと。

スポンサーリンク

スポンサーリンク

寄付の翌年6月から、1年間にわたって住民税が安くなります。

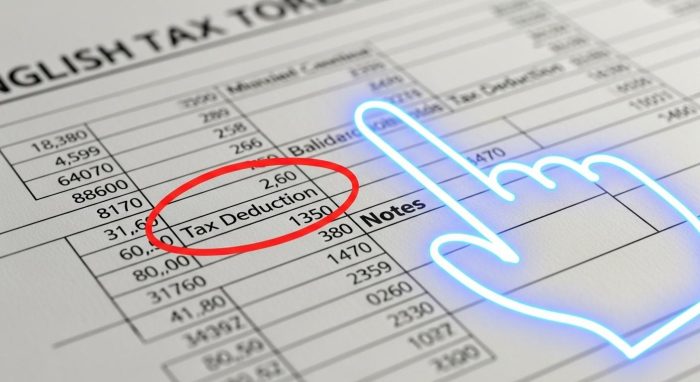

住民税決定通知書で控除額を確認する具体的な場所

要点:摘要欄に「寄附金税額控除」の記載があるか、または税額控除額の合計を確認します。

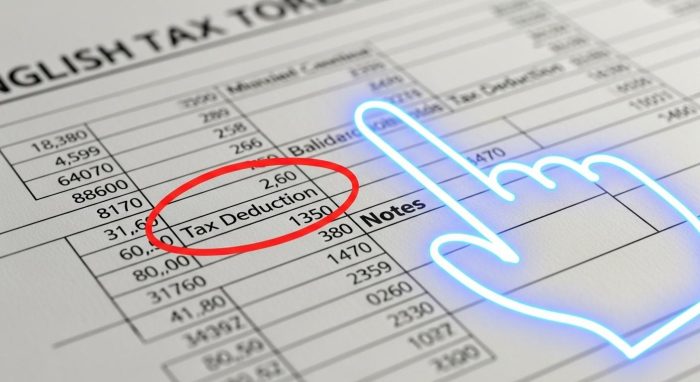

通知書を手に入れたら、まず摘要欄(備考欄)を見ましょう。

多くの自治体ではここに「寄附金税額控除:〇〇円」と直接的な金額が記載されています。

もし記載がない場合は、税額控除額という項目の合計金額を確認してください。

この合計には住宅ローン控除や配当控除が含まれるケースもあるため注意が必要です。

計算式としては、ふるさと納税の寄付総額から自己負担2,000円を差し引いた額が、所得税の還付分と住民税の控除額の合計と一致すれば正解です。

注釈:税額控除額(ぜいがくこうじょがく)

算出された税金から、一定の金額を直接差し引くことができる控除のこと。

摘要欄に自治体名や具体的な控除額が書かれている場合もあります。

摘要欄に自治体名や具体的な控除額が書かれている場合もあります。

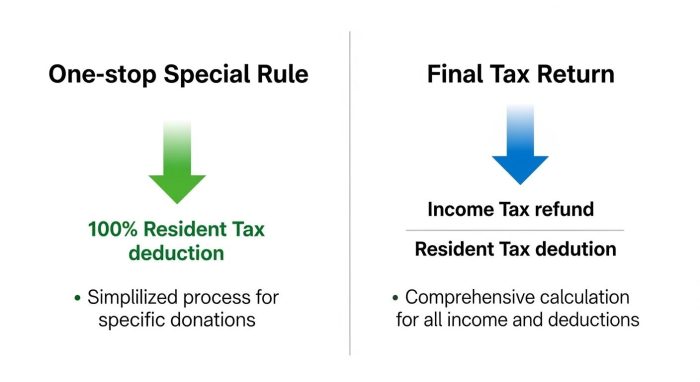

ワンストップ特例と確定申告で異なる控除の仕組み

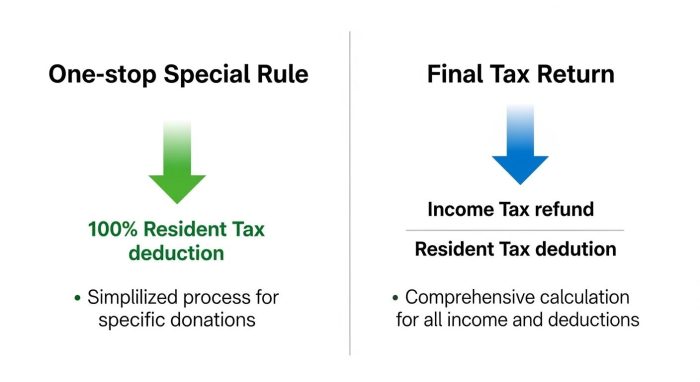

要点:ワンストップは住民税から全額引かれ、確定申告は所得税還付と住民税控除に分かれます。

手続き方法によって、どこからお金が戻るかが異なります。

ワンストップ特例制度を利用した方は、所得税からの還付はなく、全額が翌年の住民税から差し引かれます。

対して確定申告を行った方は、寄付金控除として所得税分が先に銀行振込などで還付されます。

残りの額が住民税から引かれます。

両方利用している場合でも、最終的な自己負担が2,000円であれば問題ありません。

自身の年収や住宅ローンの有無に応じた上限額を超えていないか、事前のシミュレーション結果と照らし合わせましょう。

注釈:還付(かんぷ)

納めすぎた税金が納税者に返されること。

確定申告をした人は、所得税の還付金と住民税の減額分を合算して計算します。

確定申告をした人は、所得税の還付金と住民税の減額分を合算して計算します。

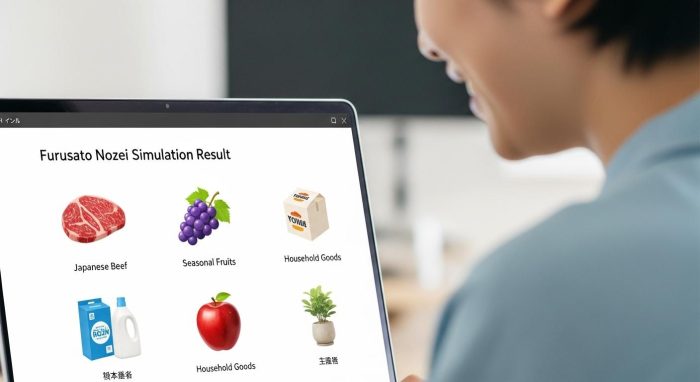

ふるさと納税2026年のシミュレーションと上限額の考え方

要点:2026年度に損をしないためには、最新の給与所得や家族構成に基づいた算出が必要です。

ふるさと納税を最大限に活用するには、自身の限度額を知ることが第一歩です。

2026年のシミュレーションでは、2025年の総所得をベースに計算します。

楽天やふるさとチョイスなどのポータルサイトで提供されている早見表を活用すれば、簡単に目安を把握できます。

もし10万円の寄付を検討しているなら、自分の年収で全額控除される枠内かを確認してください。

特に株式の配当所得がある場合や不動産所得がある方は、計算が複雑になるため注意点として押さえておきましょう。

年収や家族構成によって上限は大きく変わるため、事前の計算が必須です。

年収や家族構成によって上限は大きく変わるため、事前の計算が必須です。

控除が反映されていない?ミスを見つけた時の対処法

要点:申請漏れや不備があっても、5年以内であれば更正の請求で取り戻せます。

住民税決定通知書を確認して、控除額が明らかに少ない、あるいは記載がない場合は、まず申請手続きにミスがなかったか疑いましょう。

ワンストップ特例の申請書が期限内に届いていなかったり、確定申告で寄附金受領証明書の添付を忘れたりする失敗は多いです。

もし不備があった場合は、お住まいの市区町村の税務課へ問い合わせを行ってください。

手続きが間に合わなかった場合でも、確定申告(更正の請求)を遡って行えば、払いすぎた税金は戻ってきますので安心してください。

不備を見つけたら、まずは自治体の税務課に電話で相談しましょう。

不備を見つけたら、まずは自治体の税務課に電話で相談しましょう。

2026年最新トレンド:ふるさと納税の人気返礼品とポイント

要点:2026年は物価高対策として日用品や米、安定した人気を誇るカニやうなぎが注目されています。

最近の傾向として、贅沢品よりも日々の生活を支えるトイレットペーパーや洗剤、お米といった日用品を選ぶ方が増えています。

また、2026年からはポータルサイトでのポイント付与に関する総務省のルールも厳格化されているため、純粋に返礼品の価値や自治体の取り組みを応援する姿勢が大切になっています。

など、全国の魅力的な商品を一覧から選ぶ楽しみは変わりません。

最新のランキングを参考に、賢く寄付先を選びましょう。

家計を支える日用品と食品の「定期便」がおすすめ

物価高が続く現在、

などの日用品は、寄付額に対して満足度が非常に高いカテゴリーです。

一度の手続きで数ヶ月にわたって品が届く定期便を利用すれば、買い物の手間を省けるだけでなく、年間を通じた家計の管理もしやすくなります。

各ポータルサイトの特集ページから、自分の収入に見合った上限額の範囲内で厳選された品を探すのが、2026年のスマートな活用法です。

地域経済を支援する「体験型」返礼品への注目

単にモノを受け取るだけではありません。

寄附先の地域に実際に足を運ぶ体験型の返礼品も人気です。

宿泊券

お食事券

上記は、所得控除による節税メリットを享受しながら、地域の観光振興にも貢献できる。

そのため、おすすめの選択肢です。

ログインしてマイページから過去の履歴をまとめて確認しましょう。

まだ行ったことのない魅力的な地を検索してみましょう。

確定申告と書類提出の重要ルール:期限と控えの保管

要点:控除を受けるためには、確定申告書の提出やワンストップ特例の申請を、決められた期限までに正しく 行う 必要があります。

寄附金受領証明書の受け取りと保管のガイド

寄付を行った後、自治体から送付される証明書は、税務署への申告時に必須となる書類です。

オンラインで発行される電子証明書を利用する際も、データが無効にならないよう適切に管理しましょう。

いつでも印刷できる状態にしておくのが便利です。

医療費控除など他の所得控除と合わせて申告を行う場合は、ワンストップ特例が無効になります。

必ずすべてを合算して確定申告を行わなければなりません。

申告後のスケジュールと還付金が振り込まれる時期

3月に申告を完了させた後、所得税の還付分はおよそ 1ヶ月から2ヶ月程度で、指定した本人名義の口座に振り込まれます。

残りの住民税 控除分は、翌6月以降の住民税から差し引いた額として適用されます。

給与明細の住民税欄が、前年に比べていくら安くなっているかを確認することで、制度の恩恵を実際に実感できるでしょう。

注釈:所得控除(しょとくこうじょ) 税金を計算する前の「所得」から差し引くことができる金額のこと。

ふるさと納税による寄附金控除もこの一つですが、最終的な税金そのものを減らす「税額控除」としての側面が強いのが特徴です。

住民税決定通知書の正しい見方:自治体ごとの記載の違い

要点:通知書の様式は市区町村によって異なりますが、主な確認すべき項目は共通しています。

摘要欄といれられた数値の整合性をチェック

住民税決定通知書が手元に届いたら、まずは摘要欄をご覧ください。

多くの自治体では「寄附金税額控除」として、実際に控除された合計額が記載されています。

もし記載がない場合でも、税額控除額の欄に、自分が受け取った寄附金受領証明書の合計(から2,000円を引いた額)に相当する数値が反映されていれば、正しく 受理されています。

100%の控除を受けるためのセルフチェック

シミュレーション上の上限を超えて寄附を行った場合、全額が控除の対象とはならず、自己 負担額が2,000円を超える可能性があります。

翌年の税率や所得の変動に応じて、毎年適切に上限を算出することが、失敗しないための基本です。

上記の説明でもわからない点があれば、居住地の市役所などの窓口へ直接問い合わせを行うのが、最も確実な解決法です。

2026年度の税制改正と高額所得者への影響

要点:2026年度より、年収が非常に高い層に対して控除額の計算式が一部見直される可能性があります。

事前のシミュレーションがより重要になります。

年収1億円超の層に対する「1億円の壁」対策の影響

近年、与党の税制改正大綱などで議論されている通り、非常に高い収入を得ている層に対する税負担の公平性を確保するため、ふるさと納税の特例控除に対しても一定の制限を設ける動きがあります。

これは一般的な会社員には直接影響しませんが、経営者や投資家など、所得が極めて高い方にとっては、2026年以降の上限 額が前年までと異なります。

自己負担が2,000円を超えてしまうケースが想定されます。

最新のニュースや総務省の発表を定期的にチェックしておきましょう。

最新の計算式を反映したガイドを参照するようにしましょう。

2026年から厳格化される「ポイント付与禁止」の再確認

2025年10月から本格的に実施されているポータルサイトのポイント付与禁止措置により、2026年の寄付環境は大きく様変わりしています。

かつてのような「ポイント還元率」で自治体を選ぶ 時代は終わり、

- 純粋に品の価値

- 寄附金がどのように地域の福祉や教育に活用されているか

という内容が、利用者の判断基準の中心となりました。

自治体側も、寄付を集めるために品のクオリティを高めたり、地元のストーリーを発信したりと、真に魅力的な地域 応援の形を模索し、運用を行っています。

個人事業主・フリーランスの住民税控除確認の注意点

要点:自営業の方は会社員と異なり、6月に届く 納税通知書を自分で読み解き、過不足がないかを確認する必要があります。

普通徴収の通知書における「税額控除」の記載箇所

個人事業主やフリーランスの方は、住民税を自分で納める普通徴収となります。

6月頃に自宅へ届く 住民税決定通知書には、第一期から第四期までの納付額が記載されています。

ここで注目すべきは、税額の算出過程が書かれた内訳です。

所得税と異なります。

住民税は前年の確定申告の結果がそのまま反映されます。

寄附金控除の欄に、実際に行った寄付の合計(から2,000円を引いた額)が、適切な所得割の範囲内で差し引いてあるかを確認しましょう。

もし申告時にミスがあれば、この通知書に反映されないため、早急に更正の請求を行う 必要があります。

住宅ローン控除や青色申告特別控除との兼ね合い

個人事業主の場合、青色申告特別控除(最大65万円)や、住宅ローン控除を併用しているケースが多いです。

これらにより、もともとの住民税(所得割額)が少なくなっている場合、ふるさと納税で控除できる枠そのものが小さくなる可能性があります。

2026年のプランを立てる際は、売上から経費を引いた「所得」をいくらと想定するかを慎重に見積もり、全額が控除される範囲を見極めるのが賢い 利用のコツです。

ふるさと納税と新NISA・iDeCoを併用する最強の家計最適化術

要点:所得控除を増やすiDeCoと、非課税で増やす新NISA、そして税額控除のふるさと納税。

これらを組み合わせることで家計の支出を最小化できます。

iDeCo(イデコ)の掛金による寄付上限額への影響

iDeCoの掛金は全額が小規模企業共済等掛金控除として所得から差し引かれます。

これにより、課税される所得が減ります。

そのため、結果としてふるさと納税の上限額も少しだけ下がります。

しかし、所得税と住民税を直接減らすiDeCoのメリットは極めて大きいため、上限が数千円下がることを恐れずに併用するのが正解です。

2026年はiDeCoの改正も進んでおり、より多くの人が利用しやすくなっています。

新NISAの配当金とふるさと納税の関係

新NISA内で得た利益や配当は非課税です。

そのため、ふるさと納税の上限計算には影響を与えません。

一方、特定口座で株式投資を行っている場合、配当を確定申告(総合課税)することで、ふるさと納税の上限を増やせるケースもあります。

2026年の市況を見ながら、どの口座で運用し、どのように申告するのが最も得をするのか、全体像を把握した上で選択しましょう。

よくある質問と回答(FAQ)

要点:初心者が迷いやすいポイントをQ&A形式で解消します。

Q. 住民税通知書の摘要欄に何も書いていない場合は?

A. 全ての自治体が摘要欄に記載するわけではありません。

その場合は、税額控除額(市町村民税と道府県民税の合計)が、前年の寄付金額から2,000円を引いた額になっているかを確認してください。

住宅ローン控除などがある場合は合算されているため、内訳は自治体に電話で問い合わせれば教えてもらえます。

Q. 引っ越しをした場合、どこの自治体に確認すればいい?

A. 住民税は1月1日時点でお住まいの市区町村に納税義務があります。

そのため、2026年6月からの住民税については、2026年1月1日に住んでいた自治体から通知が届きます。

確認先もその自治体の税務課となります。

結論:2026年度の控除確認で安心な資産運用を

要点:正しい確認方法を知ることで、制度のメリットを確実に享受しましょう。

ふるさと納税は、正しく活用すれば家計の強力な味方になります。

本記事で解説した住民税決定通知書の見方をマスターし、毎年6月には必ず自分の控除額を自身で確認する習慣をつけましょう。

不備やミスは早めに対処すれば問題ありません。

2026年も最新のトレンドや制度の変更を把握しつつ、計画的に寄付を楽しんでください。

daikun4.comは、読者の皆様が安心して資産運用や節税に取り組めるよう、今後も有益な情報を発信し続けます。

サイト外リンク

スポンサーリンク

節税・ふるさと納税

節税・ふるさと納税